Le Forex, abréviation de « foreign exchange » – littéralement traduit par « échange de devises » – est un marché mondial où les devises sont achetées et vendues. L’objectif principal des opérations de change est de tirer profit des variations des taux de change des différentes monnaies entre elles. Pour effectuer une transaction, vous avez besoin de deux devises différentes, ce que l’on appelle une paire de devises. Le marché est ouvert 24 heures sur 24 les jours ouvrables et est divisé en trois sessions de négociation: européenne, américaine et asiatique.

Comment fonctionne le marché du Forex ?

Le marché des changes est décentralisé, ce qui signifie qu’il n’existe pas de bourse centrale. Il est constitué d’un vaste réseau d’institutions financières, dont des banques, des brokers et des traders individuels. Ce marché permet aux participants d’échanger des devises par paires, le taux de change représentant la valeur d’une devise par rapport à une autre.

Heures de négociation

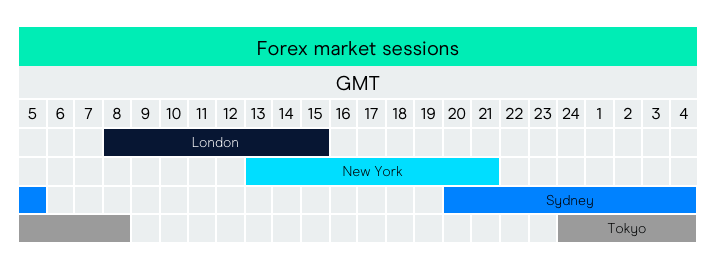

Les transactions sur le marché des changes ont lieu 24 heures sur 24, les différentes séances de négociation se chevauchant. Les principales sessions sont les sessions asiatique, européenne et nord-américaine, chacune ayant ses propres caractéristiques et opportunités de trading. Souvent, l’ouverture ou la fermeture de l’une des sessions est liée à la volatilité du marché en raison, par exemple, de la publication de nouvelles matinales ou de la fixation de positions en fin de journée ou de semaine.

Paires de devises

Une paire de devises est une combinaison de deux devises différentes que vous pouvez négocier l’une contre l’autre. Ces paires sont utilisées pour déterminer le taux de change entre deux devises.

Par exemple, l’une des paires de devises les plus populaires est l’EUR/USD, qui combine l’euro (EUR) et le dollar américain (USD). Lorsque vous voyez une cotation EUR/USD sur le marché des changes, elle vous indique combien vaut un euro en USD. Si le taux de change EUR/USD est de 1,20, cela signifie qu’un euro vaut 1,20 USD.

Les paires de devises sont essentielles dans les opérations de change car elles permettent de spéculer sur la force ou la faiblesse relative d’une devise par rapport à une autre. Les traders gagnent de l’argent en achetant une devise dans une paire et en vendant simultanément l’autre, dans l’espoir que le taux de change évolue en leur faveur.

Rôle des brokers

Les traders ont besoin des services d’un broker pour participer au marché des changes. Ces intermédiaires offrent des plateformes de négociation, un effet de levier pour renforcer les positions des traders, et facilitent les transactions. Les courtiers perçoivent des commissions sur chaque opération de trading effectuée.

Nous avons écrit en détail sur le choix d’un courtier sur cette page.

Les bases du trading

Le marché des changes consiste essentiellement à échanger une devise contre une autre à un taux de change convenu. Les traders cherchent à tirer profit des variations de ces taux de change en spéculant sur le renforcement ou l’affaiblissement d’une devise par rapport à une autre. Sur le marché des changes, vous pouvez:

- acheter LONG, c’est-à-dire une position longue, si vous voulez gagner de l’argent à la hausse ;

- vendre SHORT, c’est-à-dire une position courte, si vous voulez gagner de l’argent sur une baisse.

Vous gagnez de l’argent si le taux de change évolue dans la direction que vous avez choisie. En revanche, vous subissez une perte si c’est l’inverse qui se produit. Lorsque vous clôturez une position, une opération inverse se produit et le bénéfice ou la perte affecte le solde de votre compte chez le courtier. En d’autres termes, une position longue est clôturée par une position courte et vice versa.

Take-Profit je Stop-Loss

Prendre des bénéfices et la perte de stop sont des concepts cruciaux dans le trading, y compris sur le marché du Forex. Voici ce que vous devez savoir à leur sujet :

Prendre des Bénéfices (Take-Profit ou TP) :

- Objectif: Prendre des Bénéfices est un ordre qui vous aide à réaliser un profit en fermant automatiquement une transaction lorsque le marché atteint un niveau de prix favorable prédéterminé.

- Configuration: Lorsque vous ouvrez une transaction, vous pouvez définir un prix spécifique (ou pips) auquel vous souhaitez que la transaction se ferme en profit.

- Avantage: TP vous aide à verrouiller les bénéfices et à éviter la tentation de l’avidité en vous assurant de sortir de la transaction lorsque votre objectif est atteint.

Perte de Stop (Stop-Loss ou SL) :

- Objectif: Une perte de stop est un ordre qui limite vos pertes potentielles en fermant automatiquement une transaction lorsque le marché évolue contre vous jusqu’à un niveau de prix défavorable prédéterminé.

- Configuration: Lorsque vous ouvrez une transaction, vous définissez le niveau de perte de stop en fonction du montant que vous êtes prêt à risquer. Il s’agit généralement d’un pourcentage ou d’un nombre fixe de pips par rapport à votre prix d’entrée.

- Avantage: SL vous aide à protéger votre capital et à éviter de grandes pertes inattendues. C’est un outil essentiel de gestion des risques.

Dimensionnement de la position

Le lot standard est de taille maximale et représente 100 000 unités de la devise de base dans une paire de devises. Par exemple, dans EUR/USD, un lot standard signifie que vous négociez 100 000 euros. En règle générale, vous n’avez pas besoin d’avoir une somme équivalente d’argent dans votre compte pour cela, grâce à l’effet de levier de votre courtier. Il est également possible de ne pas trader l’intégralité du lot, mais une partie de celui-ci.

Le choix d’une taille de lot appropriée est essentiel pour gérer le risque, protéger votre capital et aligner votre stratégie de trading avec vos objectifs financiers. Les lots plus petits sont généralement recommandés aux débutants et à ceux qui souhaitent minimiser le risque, tandis que les lots plus grands peuvent convenir aux traders expérimentés disposant de comptes plus importants. La taille maximale de position disponible pour un trader est déterminée par le montant d’argent dans le compte servant de garantie et par le levier sélectionné.

Exemple:

Supposons que vous ayez un compte de trading avec un solde de 10 000 dollars, et que votre courtier propose un effet de levier maximal de 50:1.

- Solde du compte: 10 000 dollars

- Effet de levier maximal: 50:1

Pour calculer la taille de lot de trading maximale disponible, vous pouvez utiliser la formule suivante:

- Taille de Lot Maximale = (Solde du Compte / Effet de Levier) * Taille du Lot Standard

Dans ce cas:

- Taille de Lot Maximale = (10 000 dollars / 50) * 100 000 (taille du lot standard).

- Taille de Lot Maximale = 20 lots standards.

Ainsi, avec un compte de 10 000 dollars et un effet de levier de 50:1, votre taille maximale de lot de trading disponible serait de 20 lots standards. Cela signifie que vous pourriez contrôler des positions allant jusqu’à 2 000 000 d’unités de la devise de base dans une paire de devises (20 lots standards * 100 000 unités/lot standard).

Gestion des risques, ratio risque-récompense

Le ratio risque/récompense est un concept essentiel en matière de négociation. Une ligne directrice commune est de viser un ratio d’au moins 1:2 ou 1:3, ce qui signifie que vous essayez de gagner au moins deux ou trois fois ce que vous êtes prêt à perdre dans chaque transaction.

Exemple:

Supposons que vous envisagiez une opération dans laquelle vous pourriez perdre 100 dollars si elle vous était défavorable (le risque).

Si la transaction est en votre faveur, vous espérez gagner 300 $ (la récompense).

Calcul du ratio risque-récompense:

- Pour calculer le ratio risque-récompense, il suffit de diviser la récompense potentielle par le risque potentiel.

- Dans notre exemple, il s’agirait de 300 $ (récompense) divisés par 100 $ (risque), ce qui équivaut à 3.

- Le ratio risque/récompense de cette opération est donc de 3:1, ce qui signifie que vous pouvez potentiellement gagner trois fois plus que ce que vous pourriez perdre.

Pourquoi c’est important?

- Un bon ratio risque/récompense vous aide à prendre des décisions éclairées en matière de négociation.

- Il vous encourage à n’effectuer que des transactions dont la récompense potentielle est supérieure au risque potentiel.

- C’est un outil qui permet de gérer les risques et de maximiser le potentiel de profit.